Appétit pour les obligations-Zoom sur les ETF obligataires à échéance de BlackRock disponibles le site d'EasyBourse

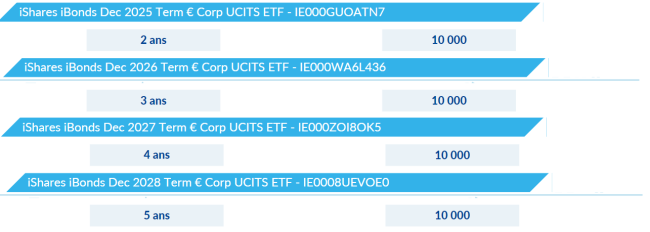

(Easybourse.com) La forte hausse des taux d'intérêt a rendu le marché obligataire très attrayant. Ce dossier met en lumière quatre ETF phares de BlackRock, exposés au marché obligataire, avec une échéance fixe, en 2025, en 2026, en 2027 et en 2028. Ces produits négociés sur Euronext Paris tendent à offrir de la clarté aux épargnants quant à leur attentes en matière de revenus et d'horizon d'investissement.

QUELQUES MOTS SUR BLACKROCK

QUELQUES MOTS SUR BLACKROCK

Une présence mondiale

Une présence mondialeGestionnaire d’actifs créé il y a plus de 30 ans, BlackRock est aujourd’hui un leader dans son secteur, avec une présence dans plus de 35 pays, plus de 18,400 salariés(1) et plus de 8,49 mille milliards de dollars (USD) d'actifs sous gestion à fin juin 2022(2).

Un fort ancrage en France

Un fort ancrage en FranceEn France depuis 2006, BlackRock compte environ 200 employés basés en France(3), et gère plus de 200 Mds EUR dans des actifs français(4). A juin 2022, BlackRock gérait environ 36.7 milliards d'euros d'actifs en France(3).

Un savoir-faire à travers toutes les classes d’actifs

Un savoir-faire à travers toutes les classes d’actifs Une offre en constante évolution

Une offre en constante évolutionLes équipes de BlackRock cherchent à être à la pointe de l’innovation pour anticiper les besoins des investisseurs. Régulièrement fonds gérés activement et ETF sont lancés pour capter les transformations structurelles de notre économie.

Investir dans la transition et la durabilité avec BlackRock

Investir dans la transition et la durabilité avec BlackRockNotre approche du développement durable et de la transition vers une économie à faible émission de carbone est ancrée dans notre devoir de vigilance, de loyauté et de prudence envers nos clients, et repose sur trois principes : offrir du choix, rechercher les meilleurs rendements ajustés au risque dans le cadre des mandats que nous confient nos clients et étayer notre travail par la recherche, les données et l'analyse. Ainsi, BlackRock propose une gamme durable importante à travers plusieurs classes d’actifs, incluant des fonds dotés du label ISR de l’Etat français.

(1) Source : BlackRock, Rapport annuel, fin 2021.

(2) Source : BlackRock, fin juin 2022.

(3) Source : BlackRock, à juin 2022.

(4) Données pour le marché public et privé. Source : FirmWide Exposure, fin Août 2022 et BlackRock Alternatives Investors au 30 septembre 2022.

QU’EST CE QUE LES ETF iBONDS ?

QU’EST CE QUE LES ETF iBONDS ?

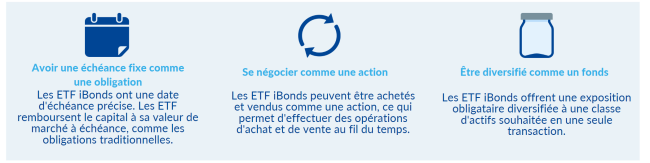

Les ETF iBonds sont une gamme innovante de fonds obligataires qui détiennent un portefeuille diversifié aux

échéances similaires. Chaque ETF iBonds distribuera un paiement final au cours de l'année d'échéance

indiquée.

lES iBONDS ETFs SONT CONÇUS POUR :

lES iBONDS ETFs SONT CONÇUS POUR :

QUE PEUVENT-VOUS APPORTER LES ETF iBONDS ?

QUE PEUVENT-VOUS APPORTER LES ETF iBONDS ?

Source: BlackRock. le 31 Aout 2023.

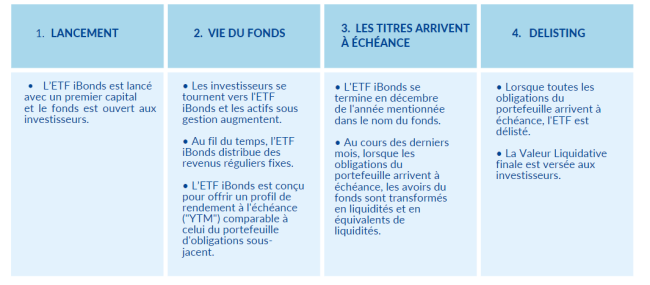

COMMENT FONCTIONNENT LES ETF IBONDS ?

COMMENT FONCTIONNENT LES ETF IBONDS ?

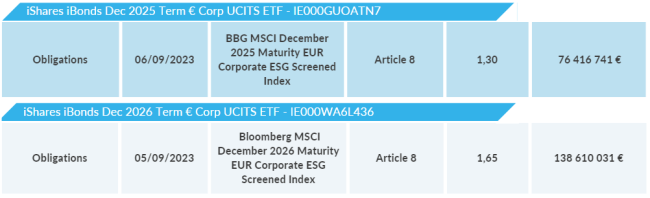

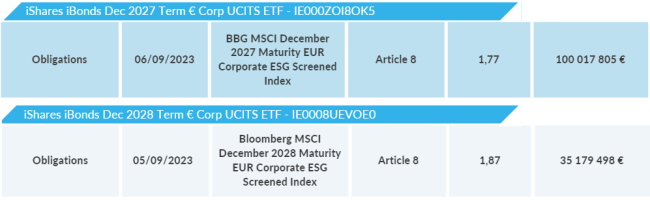

Toute la gamme UCITS D'ETF iBONDs

Toute la gamme UCITS D'ETF iBONDs

*bps (point de base ) : une unité commune de mesure pour la variation en pourcentages financiers

*un bps à 0,01 % (1/100e de pourcentage)

Source : BlackRock et Bloomberg. Au 30 septembre 2023.

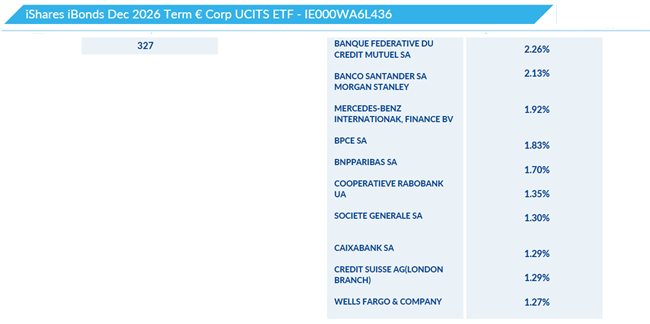

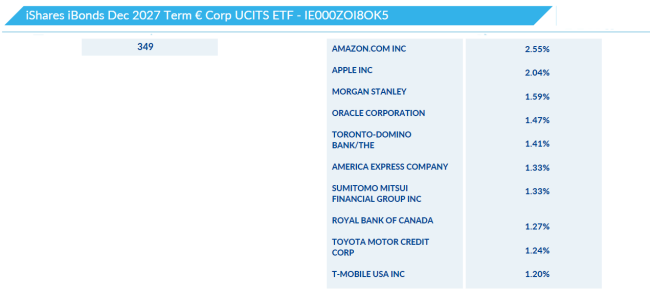

ZOOM QUATRE ETF iBONDS PHARES DISPONIBLES SUR EASYBOURSE.COM

ZOOM QUATRE ETF iBONDS PHARES DISPONIBLES SUR EASYBOURSE.COM

CARACTÉRISTIQUES, STATÉGIE D'INVESTISSEMENT, DURABILITÉ

CARACTÉRISTIQUES, STATÉGIE D'INVESTISSEMENT, DURABILITÉ

Caractéristiques

Caractéristiques

- Le Compartiment promeut des caractéristiques environnementales ou sociales, mais n’a pas pour objectif principal l’investissement durable.

- Désigne le taux d'intérêt annuel versé par l'émetteur correspondant à la valeur nominale de l'obligation. Le coupon moyen pondéré de l'ETF est la moyenne de l'intérêt nominal des obligations sous-jacentes pondérée par le poids de chacune au sein du fonds.

- Classification SFDR : classification faite en vertu du règlement européen SFDR (Sustainable Finance Disclosure Regulation), entré en application en mars 2021.

- Article 8 = les produits qui promeuvent des caractéristiques environnementales et/ou sociales.

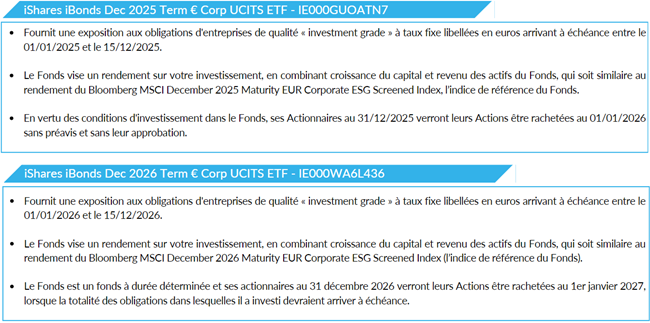

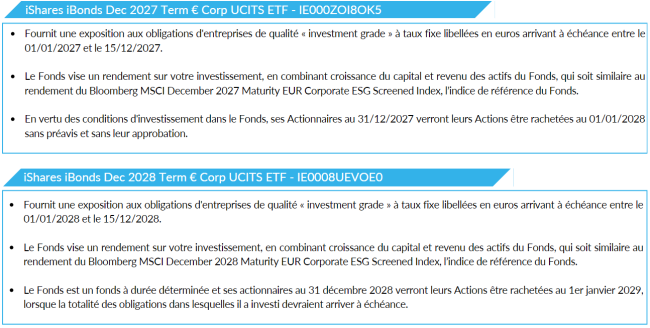

Stratégie d'investissement

Stratégie d'investissement

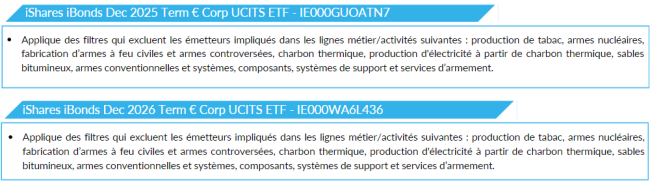

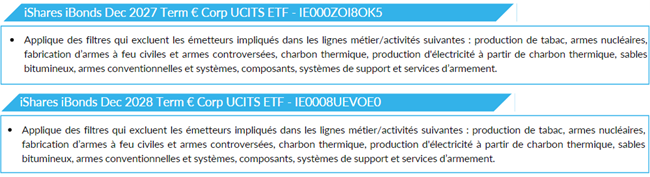

Dimension ESG

Dimension ESG

Filtres d'exclusion

ALLOCATION D'ACTIFS

ALLOCATION D'ACTIFS

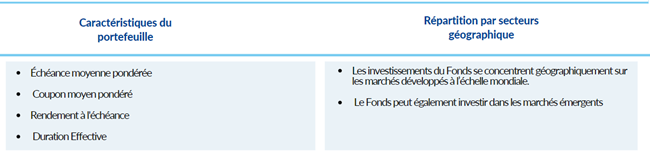

Répartition par secteur géographique et caractéristiques du portefeuille

Répartition par secteur géographique et caractéristiques du portefeuille

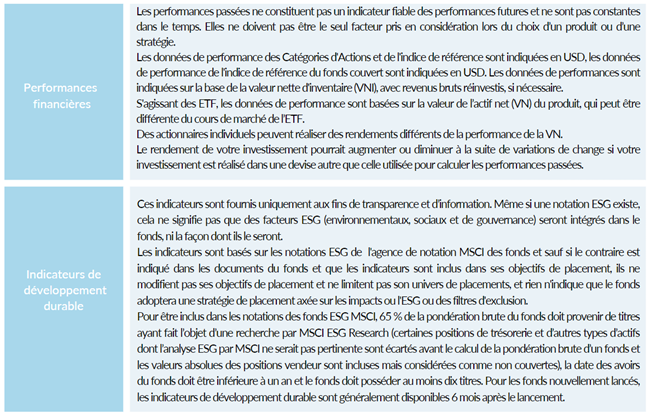

LES PERFORMANCES FINANCIÈRES

LES PERFORMANCES FINANCIÈRES

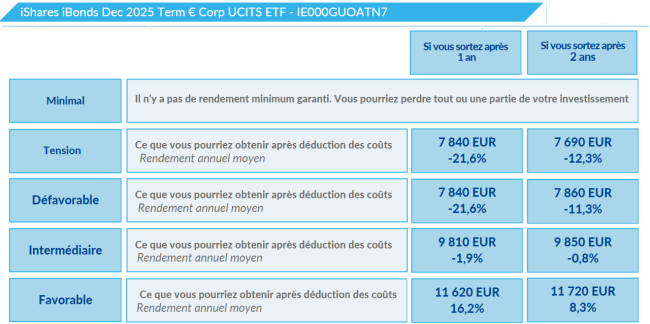

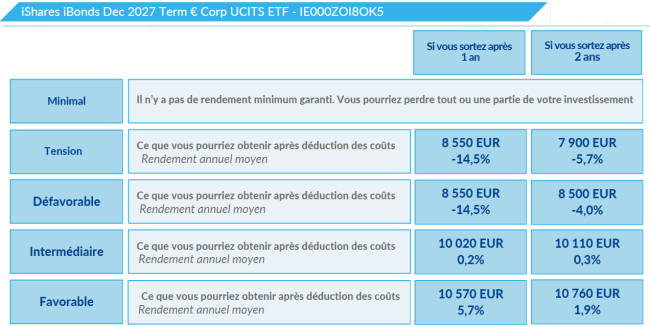

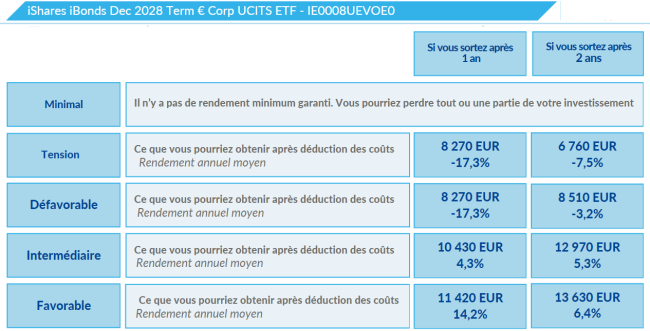

Scénarios de performance PRIIP* au 31/Octobre/2023

Scénarios de performance PRIIP* au 31/Octobre/2023

Paramètres considérés

*Le règlement européen PRIIP (Packaged Retail Investment and Insurance-based Products) vise à uniformiser l’information précontractuelle des produits financiers packagés (fonds d’investissement, produits dérivés, produits d’assurance vie en mode épargne, etc.) proposés à des investisseurs non professionnels

Les différents scénarios

-Le Règlement européenne prescrit la méthodologie de calcul, et la publication des résultats, de quatre scénarios de performance hypothétiques concernant la façon dont le produit peut se comporter dans certaines conditions, et prévoit que ces résultats soient publiés sur une base mensuelle. Ces chiffres ne tiennent pas compte de la situation fiscale personnelle, qui peut également influer sur les montants reçus. Ce que vous obtiendrez de ce produit dépend des performances futures des marchés. L’évolution future du marché est aléatoire et ne peut être prédite avec précision. Les scénarios défavorable, intermédiaire et favorable présentés sont des illustrations utilisant les pires, moyennes et meilleures performances du produit, qui peuvent inclure des données d’indice(s) de référence/d’indicateur de proximité, au cours des dix dernières années.

-Le scénario de tension montre ce qu'il serait possible d'obtenir dans des situations de marché extrêmes.

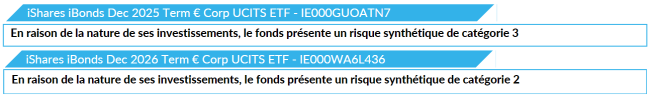

LES RISQUES

LES RISQUES

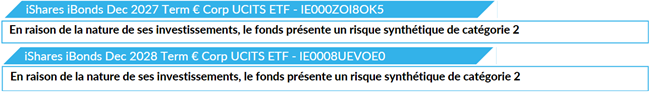

Niveau de risque

Niveau de risque

-L’indicateur de risque synthétique est un indicateur est basé sur une échelle allant de 1 à 7, du niveau de risque le plus faible (ce qui ne veut pas dire qu’il n’y a pas de risque), au plus élevé. Le score indiqué combine deux types de risque : le risque de marché et le risque de crédit. Le risque de marché est représentatif de l’ampleur des hausses et baisses, observées dans le passé, du marché sur lequel le produit est investi. Le risque de crédit est une estimation de la capacité financière de l’établissement qui a conçu le produit à rembourser son détenteur.

L’indicateur de risque suppose que vous conservez le produit pendant 5 ans. Le risque réel peut être très différent si vous optez pour une sortie avant échéance, et vous pourriez obtenir moins en retour.

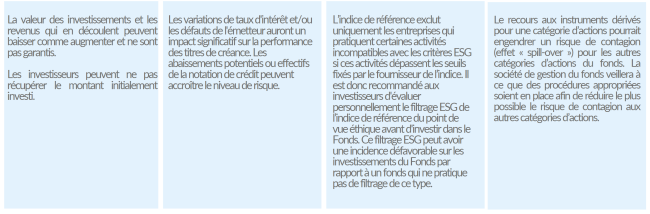

Principaux risques à considérer

Principaux risques à considérer

Ces ETF embarquent entre autres ces quatre risques :

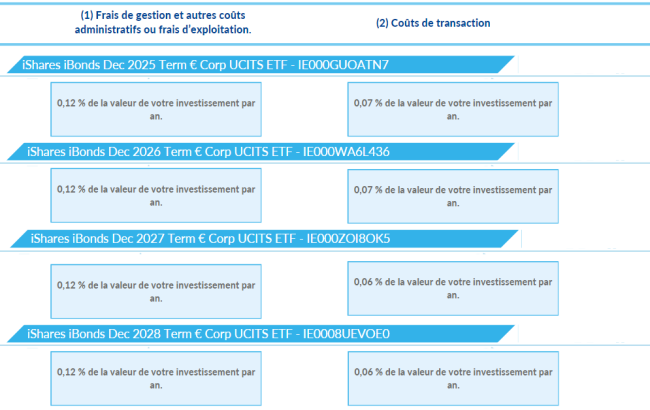

LES FRAIS

LES FRAIS

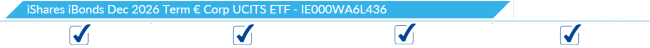

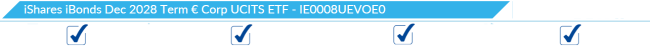

MODALITÉS DE SOUSCRIPTION

MODALITÉS DE SOUSCRIPTION

AVERTISSEMENT

AVERTISSEMENT

Imen Hazgui / Oussama Boulfrad

Publié le 10 Novembre 2023